|

Vous voulez financer vos créances court terme, transformer vos factures clients en disponibilité, préfinancer vos factures avant échéance ?

Vous devez financer votre trésorerie grâce aux solutions de financement du poste clients.

Qu'est ce que le

financement du poste clients ? Qu'est ce que le

financement du poste clients ?

Financement du BFR Financement du BFR

Les financements de trésorerie apportent à l’entreprise la trésorerie nécessaire au cycle d’exploitation. Cet apport de trésorerie permet de financer le besoin en fonds de roulement d’entreprise.

Financement par le poste clients Financement par le poste clients

Les financements de trésorerie sont basés sur un actif de l’entreprise, le poste clients, apporté en garantie.

La qualité du poste clients, le nombre de débiteurs, le délai moyen de paiement, vont avoir une incidence sur la mise en place du financement et sur son coût.

Différentes formes de financement de trésorerie Différentes formes de financement de trésorerie

Pour les entreprises, les financements de trésorerie sont multiples, ils vont du découvert à l’avance sur facture de type, escompte, dailly, MCNE, affacturage, titrisation, financement de balance clients. |

|

|

|

|

|

|

|

|

|

|

|

| |

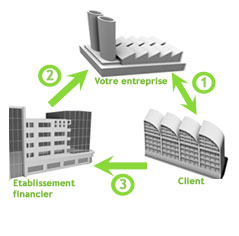

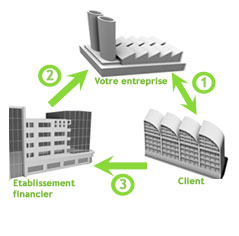

Légende du schéma

de financement de trésorerie

|

| |

|

Commande, livraison et facturation du client |

| |

|

Financement |

|

|

Encaissement |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Les différents moyens

de financement du poste clients Les différents moyens

de financement du poste clients

Bien que différents et avec des spécificités propres à chacun, ces moyens de financement court terme vont tous apporter de la trésorerie à l’entreprise.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Affacturage

Financement de balance

Titrisation

Dailly

Escompte

MCNE

L'affacturage

Mécanisme de l'affacturage Mécanisme de l'affacturage

L’affacturage permet de financer les factures clients avant leur échéance de paiement. En plus du financement, l’affacturage peut également en fonction des options choisies garantir les créances clients et gérer les encaissements.

Avantages de l'affacturage Avantages de l'affacturage

Normalement l’affacturage est déplafonné, bien que l’on puisse voir sur certains contrats des limites globales d’encours finançables.

L’affacturage fonctionne de la même manière sur la France, avec un contrat domestique, que sur l’export, avec un contrat international.

Pour débloquer les financements les documents demandés sont : les factures et les justificatifs de livraison ou de prestation de service.

Affacturage classique et affacturage ponctuel Affacturage classique et affacturage ponctuel

A coté de l'affacturage classique existent des solutions plus souple de financement des créances : l'affacturage ponctuel

Chaque remise de facture est une opération distincte qui repose sur une demande de financement, un agrément de financement et un coût unique lié à cette opération. L'avantage est qu'il n'y a pas d’engagement annuel, ni de coût minimum annuel.

Chaque financement de facture est unique et fait l’objet d’un process unique sur la solvabilité du débiteur.

Le financement de balance

Mécanisme du financement de balance Mécanisme du financement de balance

Le financement de balance permet de financer votre balance clients, sans modifier votre façon de facturer.

Le solde de la balance clients est financé régulièrement et non chaque facture comme en affacturage.

Les remises des balances clients peuvent se faire chaque semaine ou chaque quinzaine.

A qui s'adresse le financement de balance ? A qui s'adresse le financement de balance ?

Le financement de balance clients est adapté aux entreprises qui veulent garder la gestion de leur poste clients et continuer à faire les relances, recouvrement, encaissements, imputations.

Le système du financement de balance clients est très souple et confidentiel, mais réservé aux entreprises à partir d’un certain niveau de chiffre d’affaires et d’historique comptable.

En savoir plus sur le financement de balance En savoir plus sur le financement de balance

Le financement de balance clients

Variante : le rechargement de balance Variante : le rechargement de balance

Le rechargement de balance s'adosse au poste clients pour financer en flux régulier le cycle d'exploitation de l'entreprise. Découvrir le rechargement de balance en France : Le rechargement de balance

Titrisation

Mécanisme de la titrisation Mécanisme de la titrisation

La titrisation consiste à céder ses factures à un fond de créances contre financement. Ce fond de créances se refinance en émettant des titres sur les marchés financiers auprès d’investisseurs.

Cette technique de financement de créance permet de financer des factures fermes tout en gardant la main sur la gestion des encaissements et le recouvrement.

Intérêt de la titrisation Intérêt de la titrisation

Pour les entreprises de création récentes, qui n’ont pas de lignes de financement d’escompte ou dailly, la titrisation apporte une ligne de financement essentielle pour la trésorerie de l’entreprise.

Pour les entreprises qui ont déjà des lignes bancaires (escompte, dailly, MCNE), la titrisation permet d’augmenter ses lignes en complément des lignes bancaires déjà accordées.

Dailly

Mécanisme de la loi Dailly Mécanisme de la loi Dailly

La loi dailly permet de faire des remises groupées de créances que la banque va financer globalement sans avoir à endosser chaque créance.

la remise dailly est soumise à l’approbation préalable du banquier qui l'intégre dans une ligne de financement définie et limitée en montant.

![]() Dailly et assurance crédit Dailly et assurance crédit

Pour financer une cession dailly, le banquier peut demander une garantie des créances cédées. Le banquier est alors sécurisé par l’assurance crédit mise en place à son profit qui le désigne comme bénéficiaire du droit aux indemnités en cas de créance cédée, financée mais impayée.

![]() Dailly sans assurance crédit Dailly sans assurance crédit

En cas de créance impayée en absence d’assurance crédit, le montant de la créance sera débitée puis définancée. Charge à l’entreprise d’en effectuer le recouvrement auprès du client en défaut de paiement.

L'escompte

Mécanisme de l'escompte Mécanisme de l'escompte

L’escompte commercial est un effet de commerce de type lettre de change, billet à ordre ou traite qui est remis à la banque contre financement.

La traite ou la lettre de change prévoient une date de règlement et doivent être acceptées, c'est-à-dire signées par le client débiteur.

Pour déclencher le financement le fournisseur doit remettre la traite à son banquier ou financeur, il faut donc attendre son retour, signée par le client.

![]() Inconvénients de l'escompte Inconvénients de l'escompte

Attendre le retour de la traite peut créer des délais non prévus, le retour des traites pouvant parfois se faire juste avant la date d’échéance de paiement.

L’escompte de traite peut perdre alors son intérêt de préfinancer avant échéance.

L’escompte est plafonné. Le banquier fixe une ligne de financement avec un plafond maximum à ne pas dépasser. Au-delà de cette limite la banque ne financera plus les remises de traites.

Cette ligne d’escompte est négociée chaque année entre la banque et l’entreprise et peut faire l’objet d’ajustements en cours d’année suite à des éléments comptables et financiers nouveaux.

MCNE

Mécanisme de la MCNE Mécanisme de la MCNE

La MCNE (Mobilisation de Créance Née sur l’Etranger) est un financement de créances effectué dans le cadre d’une ligne octroyée par la banque. Cette ligne permet de financer les créances export. Cette ligne bancaire est déterminée dans son montant au moment de la mise en place

Pour mettre en place une MCNE, les banque vont demander un certain nombre de documents, à savoir, les factures, les bons de commandes, les PV de livraison ou d’enlèvement, etc …

Inconvénients de la MCNE Inconvénients de la MCNE

Une fois l’échéance de paiement dépassée, dans une MCNE, le banquier va définancer la créance qu’il aura préfinancé. Ce définancement se fait à la date d’échéance ou à 15 jours de dépassement. Pour éviter le définancement, il faut demander une prorogation, qui sera l’objet de frais supplémentaires.

|

|

|

|

|

Les critères d’éligibilité au financement du poste clients Les critères d’éligibilité au financement du poste clients |

|

|

|

|

Les créances pouvant être remises en financement doivent être certaines, liquides et exigibles. Les créances pouvant être remises en financement doivent être certaines, liquides et exigibles.

Les prestations doivent avoir été effectuées, bien que sous certaines conditions, il soit possible de financer du terme à échoir. Les prestations doivent avoir été effectuées, bien que sous certaines conditions, il soit possible de financer du terme à échoir.

Les clients doivent avoir été au préalable acceptés par la société financière. Les clients doivent avoir été au préalable acceptés par la société financière.

Les entreprises en création ou de création récente sont éligibles à ces financements. Les entreprises en création ou de création récente sont éligibles à ces financements.  Les formes juridiques peuvent être les suivantes : SA, SAS, SASU, SARL, SESARL, EURL, EI, SCP, SCOOP, SNC, Association LOI 1901 (avec numéro de SIREN), profession libérale et indépendante (sous certaines conditions), auto-entrepreneur. Les formes juridiques peuvent être les suivantes : SA, SAS, SASU, SARL, SESARL, EURL, EI, SCP, SCOOP, SNC, Association LOI 1901 (avec numéro de SIREN), profession libérale et indépendante (sous certaines conditions), auto-entrepreneur.

|

|

|

|

|

|

|

|

|

|

|

Focus sur le financement de balance : Focus sur le financement de balance :

"Contrairement à l’affacturage qui en règle générale nécessite une externalisation de la

gestion des créances auprès du Factor, le Financement de Balances reste uniquement un outil de financement."

Le financement export Le financement export

Panorama des solutions de financement utilisables à l'export |

|

|

|

Le financement du poste clients export Le financement du poste clients export

|

|

|

|

A l'export, plusieurs solutions de financement court terme des opérations internationales sont possibles ; solutions intégrant ou non la gestion du poste client.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|